Производить своё или финансировать иностранцев?

Россия в очередной раз собирает рекордные урожаи, и причиной тому не столько удачные погоды и хорошая агротехника растений, сколько планомерный и быстрый рост использования отечественными земледельцами химических средств защиты растений. Однако СЗР не единственное условие стабильных высоких урожаев: первостепенное значение здесь играет селекция, и вот тут российское сельское хозяйство давно и прочно попало в импортозависимость. О том, как аграрии добровольно отдали за рубеж триллион рублей и о многом другом на Агрофоруме «BETAREN» рассказал генеральный директор «Щелково Агрохим», член Совета Национального союза селекционеров и семеноводов Салис Каракотов.

В этом году российский агрокомплекс оказался в достаточно сложных условиях производства. Значительно выросли цены не только на минеральные удобрения, – эта тенденция сохранялась в последние годы, – но и на химические средства защиты растений, и семена. При этом из-за известных причин и ХСЗР, и семена стали сегодня дефицитным товаром. Как уверен генеральный директор «Щелково Агрохим», современная Россия из монетарно-рыночной экономики перешла в новую фазу экономики – мобилизационную. Это значит буквально, что страна должна мобилизовать свои силы.

«При этом главный фактор мобилизационной экономики – директивность, – отмечает Салис Каракотов. – Это отчасти правильно, потому что нужно задавать направление для общего развития. Так вот, наши нынешние невысокие цены на собранный урожай и ожидания такой же тенденции в дальнейшем – это особенности нынешнего мобилизационного периода».

Ставим рекорды

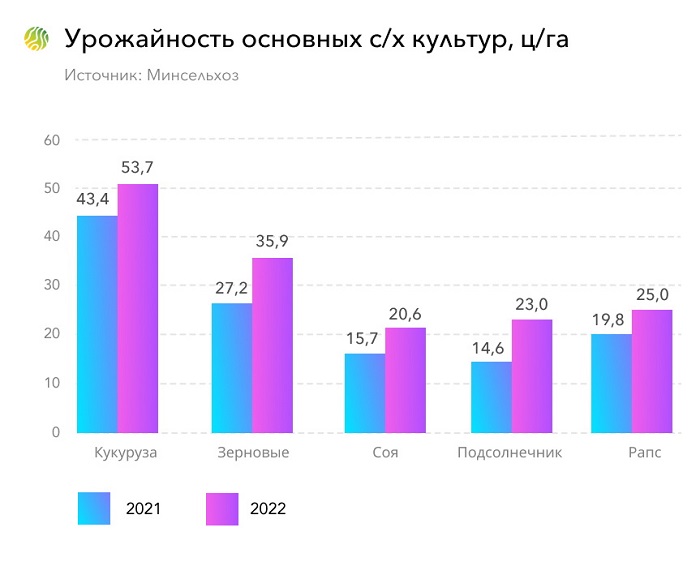

Сейчас по всей стране идет уборка урожая, и в ее статистике мы видим действительно высокие цифры – это касается и посевных площадей, и урожайности культур. Так, зерновые показывают беспрецедентную урожайность: 35,9 центнера с гектара.

«Это фантастический результат, который сложился на сегодняшний день при уборке приблизительно 70% площадей – а после уборки он обещает быть рекордным во всей российской истории, – комментирует Каракотов. – Потрясающие результаты показывает и сахарная свёкла – 470,6 центнера с гектара. Такого не было никогда».

Показывает хорошую урожайность и рапс.

Кукурузу начали убирать совсем недавно, и на 2 сентября она дает среднестатистический урожай 53,7 центнера с гектара, хоть и опережает прошлый год на 10 центнеров, как и зерновые.

Растет урожайность – растут и посевные площади. Российские аграрии серьезно занимаются коммерческими культурами и осваивают высокие технологии возделывания.

В этом году в России подсолнечником засеяно 10 млн гектаров – и если вспомнить, что в 2021 году посевная площадь под этой культурой занимала 9 млн 600 тысяч гектаров, то в 2022 году эта цифра выросла почти на 400 тысяч гектаров. Выросли посевные площади и под соей, тоже почти на 400 тысяч гектаров, и под рапсом.

Два слова о рынке СЗР

Как неоднократно рассказывал Салис Каракотов, высокими урожаями в нашей стране прежде всего обязаны «сумасшедшему» росту потребления средств защиты растений. За 20 с лишним лет потребление СЗР выросло в девять раз, и сейчас на общероссийскую посевную площадь в 100 млн гектаров земледельцы вносят 200 тысяч тонн СЗР, что составляет приблизительно 2 кг на гектар. Однако, отмечает генеральный директор «Щелково Агрохим», мы еще далеко не достигли уровня потребления европейских стран: в Европе эта цифра составляет 8 кг на гектар, в Китае и Японии – 10 кг на гектар. Так что пока по уровню применения СЗР Россию можно назвать «экологически чистой» страной.

Вот так в течение нескольких лет рос рынок средств защиты растений: вместе с увеличением потребления СЗР на тысячи тонн возрастало и производство отечественных препаратов. «Обратите внимание на то, что в России могут делать выдающиеся продукты – и делают, и этими продуктами мы можем побеждать лучшие иностранные компании, которые испокон веков считались недосягаемыми с точки зрения технологии, качества и результативности», уверен Каракотов.

Эти слова подтверждаются структурой рынка СЗР в России: доля отечественных препаратов на нем достигает сегодня 51%, иностранных – 49%. До начала мая 2021 года распределение «иностранцев» на рынке СЗР выглядело следующим образом (в начале мая, как известно, Corteva и FMC ушли с российского рынка):

- Сингента – 13%

- Байер – 9%

- БАСФ – 9%

- Ариста ЛайфСайенс – 4%

- Corteva – 5%

- FMC – 2%

- Китайские компании: – 8%

В 2021 году объем рынка СЗР в России составил 117 млрд рублей, и по прогнозу гендиректора «Щелково Агрохим» по итогам 2022 года эта цифра приблизится к 152 млрд рублей. Отечественные препараты впервые занимают больше половины рынка – и произошло это благодаря серьезному росту потребления. «Щелково Агрохим» по итогам второго квартала займет 26% всего рынка СЗР, и по оценкам Салиса Каракотова, «Щелково» сегодня на этом рынке делит с компанией «Август» 1-2 места. Остальные компании – Сигента, Байер, БАСФ, Ариста и некоторые китайские хорошо дополняют рынок.

Иностранцы меняют способ присутствия на рынке

Иностранные компании ввиду того, что они не могут конкурировать с отечественными в ценовом отношении, начинают создавать в России предприятия и производят здесь свои препараты. В том числе идет в ход такой прием как толлинг – когда компания присылает собственное сырье, а некоторые российскоие предприятия выполняют их задания по производству конкретных продуктов. Толлинг представляет сегодня 17% рынка «Это очень важный шаг, который иностранцы предпринимают в рамках конкурентной борьбы с отечественными производителями – и это им отчасти удается. Но даже с учетом толлинга мы находимся в целом впереди рынка», резюмирует Салис Каракотов.

Грозит ли нам дефицит семян

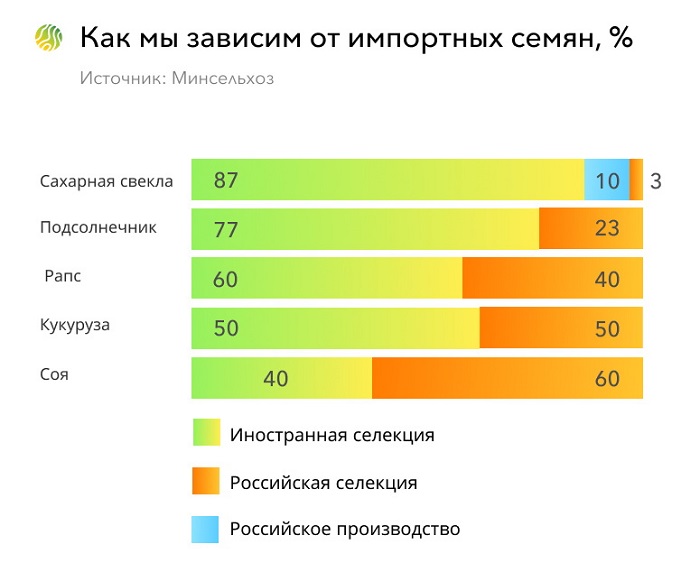

В отношении семян, в отличие от СЗР, Россия, увы попала в ситуацию зависимости от импорта. По разным культурам положение не одинаково: если рапс и кукуруза сегодня зависят от импорта на 60% и 50% соответственно, то по сахарной свекле и подсолнечнику импортозависимость огромная: 87% м 77% соответственно.

«Никогда не ожидали, что имея свою сою, мы можем оказаться в зависимости от иностранных сортов и гибридов, – замечает Салис Каракотов. – Преимущественное место в наших посевах занимает российская соя, и тем не менее, рост иностранного присутствия продолжается. Но наверное, сейчас он остановится. И что же мы предложим земледельцам? Для самых разных зон России мы можем предложить целую палитру сортов разных групп спелости и морфологических качеств. Мы не должны отдавать сою иностранцам. Мы должны наращивать посевные площади сои, и это уже происходит по всей стране: за один только год ее площади выросли на 400 тысяч гектаров! Именно поэтому мы занимаемся этой культуры серьезно, развиваем селекцию, а не только собственно семеноводство».

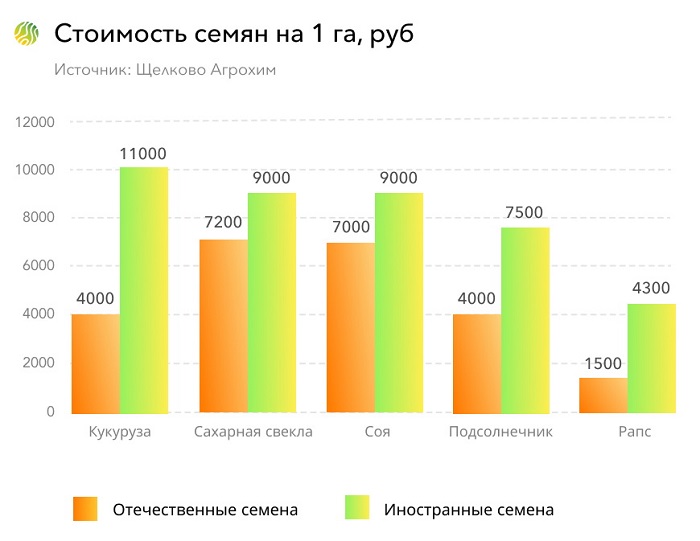

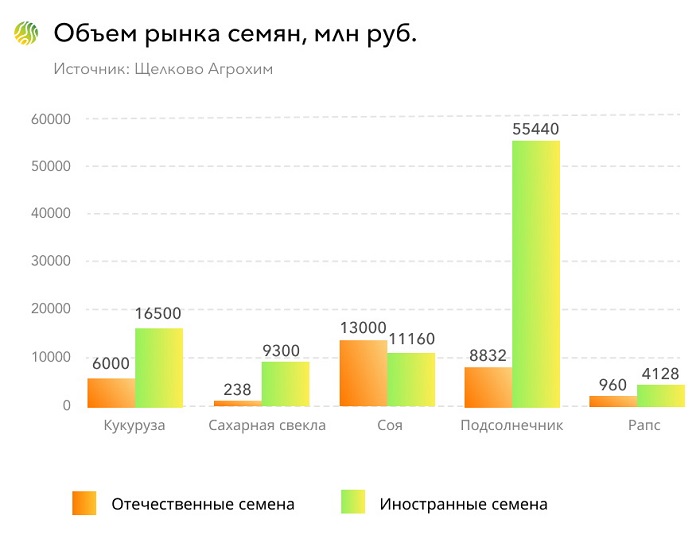

Как мы финансируем иностранную селекцию

На рынке семян картина зависимости от зарубежной селекции складывается крайне печально. На импортные семена кукурузы, сахарной свеклы, сои, подсолнечника и рапса российские аграрии ежегодно тратят почти 115 миллиардов рублей – зависимость по этим культурам можно назвать кабальной, она выражается в астрономических цифрах. Салис Каракотов убежден: вместо того, чтобы вот так отдавать деньги, нужно финансировать отечественную селекцию. Пусть эти деньги отдает не государство, а сельхозпроизводители – но мы все живем в государстве и платим налоги, так что в итоге теряет наша страна: за десять лет на семена иностранцам отдано триллион с лишним рублей.

По сахарной свекле и подсолнечнику на российском рынке большую роль опять же играют другие страны: Франция, Германия, США, Дания и Голландия. Мы, в свою очередь, должны вытеснять их и завоевывать пространство собственными сортами и гибридами, используя новые технологии. В этом году с рынка ушла компания Corteva Agriscience с известным брендом семян Pioneer, занимавшая 25% рынка семян подсолнечника и 25% рынка семян кукурузы. Заменить их на отечественном рынке могут только отечественные селекционеры и семеноводы, уверен Салис Каракотов.